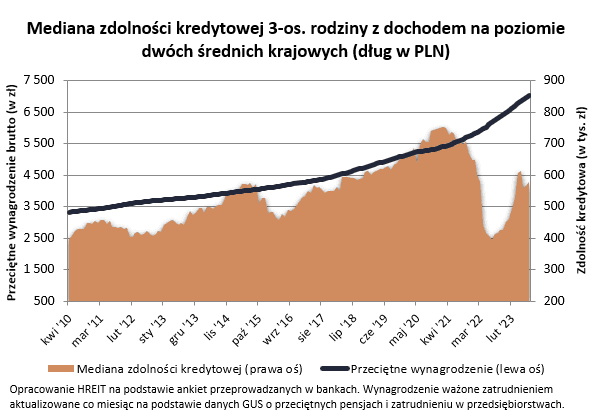

Już od ponad roku zdolność kredytowa Polaków się odbudowuje. W tym czasie kwota, którą możemy pożyczyć na mieszkanie wzrosła o prawie połowę. Ta pozytywna zmiana dotyczy wszystkich, a nie tylko beneficjentów programu „Bezpieczny Kredyt 2%”. Choć jest to niewielkie pocieszenie, to zdolność kredytowa rośnie znacznie szybciej niż ceny mieszkań.

Ponad 578 tys. złotych – tyle na zakup mieszkania może przeciętnie pożyczyć trzyosobowa rodzina dysponująca dwiema średnimi krajowymi – wynika z kwietniowej ankiety przeprowadzonej przez HRE Investment Trust. To o ponad 2% więcej niż miesiąc temu. Przypomnijmy, że zdolność kredytowa naszej przykładowej rodziny zaczęła poprawiać się już ponad rok temu (po osiągnięciu minimum w lipcu 2022 roku). W międzyczasie wzrosła już o 46%.

Banki poprawiły ofertę

Warto też przypomnieć, że nasza przykładowa rodzina przed podwyżkami stóp procentowych mogła na zakup mieszkania pożyczyć około 700 tys. złotych. Taka zdolność kredytowa pod koniec 2021 roku oznaczała łatwy dostęp do „hipotek”. Dziś jesteśmy w sytuacji, która przekroczyła już połowę drogi z hipotecznej posuchy roku 2022 do hipotecznego eldorado roku 2021.

Oczywiście oferta w poszczególnych instytucjach jest bardzo zróżnicowana. Chociaż nasza przykładowa trzyosobowa rodzina, dysponująca dwiema średnimi krajowymi, może pożyczyć na zakup przeciętnie 578 tysięcy złotych, to nie brakuje instytucji, które skłonne byłyby takiej familii pożyczyć ponad 600, a nawet ponad 700 tys. złotych. Po taki dług należałoby udać się do Aliora, Pekao, Velobanku czy Millennium. Przy tym warto też zwrócić uwagę na banki oferujące naszej rodzinie mniejszą zdolność kredytową, bo na przykład w zamian za stawianie wyższych wymagań mogą być skłonne zaproponować tańszy kredyt lub na przykład szybszy proces udzielania kredytu.

| Zdolność kredytowa 3-os. rodziny z dochodem 10 241 zł netto | ||||||

| Nazwa Banku | Maksymalna zdolność kredytowa | Oprocentowanie kredytu | Maksymalna część ceny mieszkania, którą bank może kredytować | Oprocentowanie | ||

| Alior Bank S.A. | 713 072 zł | 7,14% | 90% | stałe (5 lat) | ||

| Bank Pekao | 671 400 zł | 7,21% | 90% | stałe (5 lat) | ||

| VeloBank | 659 102 zł | 7,67% | 90% | stałe (5 lat) | ||

| Bank Millennium | 642 000 zł | 7,15% | 90% | stałe (5 lat) | ||

| BNP Paribas | 586 183 zł | 7,80% | 80% | stałe (5 lat) | ||

| PKO Bank Hipoteczny | 578 200 zł | 7,67% | 90% | stałe (5 lat) | ||

| PKO Bank Polski | 578 200 zł | 7,67% | 90% | stałe (5 lat) | ||

| BOŚ Bank | 574 237 zł | 8,14% | 90% | stałe (5 lat) | ||

| Santander | 572 298 zł | 6,87% | 90% | stałe (5 lat) | ||

| ING | 562 578 zł | 6,96% | 80% | stałe (5 lat) | ||

| Citi Handlowy | 532 884 zł | 8,18% | 80% | stałe (5 lat) | ||

| mBank | 529 987 zł | 7,32% | 90% | stałe (5 lat) | ||

| Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 10 241 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 30 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów – rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe. | ||||||

| Opracowanie HREIT na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 21.08.2023 r.) | ||||||

3 powody wyższej zdolności kredytowej

Obserwowana od ponad roku dynamiczna odbudowa zdolności kredytowej to przede wszystkim zasługa 3 głównych czynników. Kluczowe są tu zalecenia wydane przez KNF. Te z lutego br. pozwalają bankom bardziej liberalnie podchodzić do badania zdolności kredytowej.

Duże znaczenie mają też działania podjęte przez RPP. Ta już prawie rok temu przestała podnosić stopy procentowe, a jeśli wierzyć prognozom rynkowym, to niedługo może zacząć cykl obniżek stóp procentowych. Te zmiany to główna przyczyna spadającego oprocentowania kredytów mieszkaniowych, a przecież im tańszy kredyt, tym wyższa powinna być zdolność kredytowa.

Gdyby i tego było mało, to na łatwiejszy dostęp do hipotek działa też dobra sytuacja na rynku pracy. Chodzi tu oczywiście o niskie bezrobocie i rosnące płace. Wszystko dlatego, że im więcej zarabiamy, tym banki są skłonne są udzielić nam większego kredytu. Zgodnie z najnowszymi danymi GUS (za lipiec 2023 r.) przeciętne miesięczne wynagrodzenie w sektorze przedsiębiorstw wzrosło w ciągu roku o 10,4%.

Pół miliona za niewiele ponad średnią krajową

Te zmiany wpływają na zdolność kredytową wszystkich rodaków. Prawdziwymi pączkami w maśle są jednak Ci, którzy mogą skorzystać z rządowego programu tanich kredytów dla osób kupujących pierwsze mieszkanie („Bezpieczny Kredyt 2%”). Rata preferencyjnego długu jest przecież znacznie niższa niż w standardowej „hipotece”. Wszystko dlatego, że dzięki budżetowym dopłatom oprocentowanie jest nawet 3-4 razy niższe niż standardowe. W efekcie, ubiegając się o kredyt z dopłatą, wystarczy znacznie niższy dochód niż przy zwykłym długu.

Przykład? Spytaliśmy banki o to jakim dochodem musiałby się pochwalić singiel, który mieszkając w mieście wojewódzkim chciałby zaciągnąć 30-letni kredyt na kwotę 500 tysięcy złotych. Efekt? Przebadane instytucje zadeklarowały, że pół miliona taniego kredytu są w stanie udzielić singlowi z dochodem na poziomie nawet poniżej 6 tys. złotych netto. To trochę tylko więcej niż wynika ze średniej płacy w przedsiębiorstwach. Przy tym poprosiliśmy banki o wyliczenia zarówno dla kredytobiorcy, który posiada 20-proc. wkład własny, jak i dla kogoś kto chciałby skorzystać z gwarancji kredytowej, a więc tzw. „kredytu bez wkładu własnego”. Efekty były przeważnie identyczne.

| Wymagane zarobki i wysokość pierwszej raty „Bezpiecznego kredytu 2%” | |||

| (Singiel zaciąga 30-letni kredyt na 500 tys. zł z 20-proc. wkładem własnym) | |||

| Nazwa Banku | Wymagany dochód | Pierwsza rata | Całkowity koszt kredytu |

| Alior | 5 600 zł | 2 244 zł | 329 814 zł |

| Bank Pekao | 6 130 zł | 1 778 zł | 398 889 zł |

| PKO Bank Polski | 6 200 zł | 2 279 zł | 494 102 zł |

| VeloBank | 6 000 zł | 2 222 zł | 467 413 zł |

| Przypadek: Bezdzietny singiel pracujący od 3 lat na pełen etat na umowie o pracę na czas nieokreślony i spełniający wszystkie warunki otrzymania „Bezpiecznego kredytu 2%”. Modelowy kredytobiorca mieszka w mieście wojewódzkim i ma pozytywną historię kredytową. Na ten moment singiel spłacił wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Singiel posiada samochód wart 25 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 1,5 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, singiel skłonny jest skorzystać z dwóch produktów – rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. | |||

| Opracowanie HREIT na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 21.08.2023 r.) | |||

Jeszcze ciekawiej wygląda sytuacja w przypadku rodziny trzyosobowej, w której oboje rodzice pracują. Gdyby taka familia chciała na 30 lat pożyczyć kwotę 600 tysięcy złotych, to banki wymagałaby od nich dochodu netto na łącznym poziomie około 8-9 tysięcy złotych i to przeważnie niezależnie od tego czy rodzina miała 20% wkładu własnego czy chciała go w maksymalnym stopniu zastąpić gwarancją udzielaną przez BGK w ramach tzw. „kredytu bez wkładu własnego”.

| Wymagane zarobki i wysokość pierwszej raty „Bezpiecznego kredytu 2%” | |||

| (3-osobowa rodzina zaciąga 30-letni kredyt na 600 tys. zł z 20-proc. wkładem własnym) | |||

| Nazwa Banku | Wymagany dochód | Pierwsza rata | Całkowity koszt kredytu |

| Alior | 8 000 zł | 2 693 zł | 394 337 zł |

| Bank Pekao | 9 194 zł | 2 667 zł | 598 521 zł |

| PKO Bank Polski | 9 000 zł | 2 735 zł | 598 521 zł |

| VeloBank | 8 800 zł | 2 667 zł | 560 892 zł |

| Przypadek: Małżeństwo z jednym dzieckiem, gdzie obie osoby od 3 lat pracują na pełen etat na umowie o pracę na czas nieokreślony i spełniają wszystkie ustawowe warunki otrzymania „Bezpiecznego kredytu 2%”. Modelowy kredytobiorca mieszka w mieście wojewódzkim i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 30 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów – rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. | |||

| Opracowanie HREIT na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 21.08.2023 r.) | |||

Źródło: HREIT / Bartosz Turek