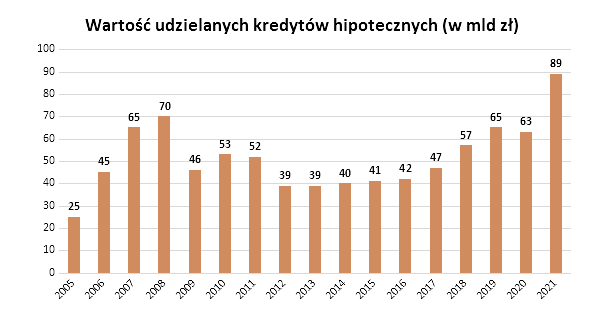

Prawie 89 mld złotych – na taką kwotę zadłużyliśmy się w 2021 roku kupując nieruchomości – wynika z danych BIK. Jest to o 40% więcej niż rok wcześniej. Wyższa niż przed rokiem jest też liczba udzielonych kredytów, choć wciąż daleko nam tu do rekordów.

Na rynku kredytów hipotecznych rok 2021 przejdzie do historii. Dane BIK sugerują, że w tym czasie zaciągnęliśmy kredyty mieszkaniowe o wartości aż 88,7 mld złotych. Wynik jest więc rekordowy – wyraźnie wyższy niż w najlepszym dotychczas 2008 roku. Wtedy zadłużyliśmy się bowiem na około 70 miliardów – wynika z danych BIK.

Banki poszły w wartość, a nie ilość

Poprzedni rekord zawdzięczaliśmy jednak dużej liczbie udzielonych kredytów. Wg danych AMRON było ich wtedy ponad 314 tysięcy. Ten wynik wciąż pozostaje niepokonany. W 2021 roku udzielono bowiem 272 tys. kredytów (Dane BIK).

Wynik w 2021 roku bardzo wyraźnie podbiła za to przeciętna wartość udzielanego kredytu. Ta w grudniu 2021 roku sięgnęła 349 tysięcy złotych. To o 14% więcej niż pod koniec 2020 roku. W całym ubiegłym roku przeciętny kredyt opiewał na prawie 326 tysięcy złotych (wzrost o 12% r/r). Był to najwyższy odczyt w historii. Konieczność zadłużania się na coraz wyższe kwoty wynikała przede wszystkim z rosnących cen mieszkań, choć dane BIK sugerują, że w niewielkim stopniu mogła być też pokłosiem kupowania większych mieszkań.

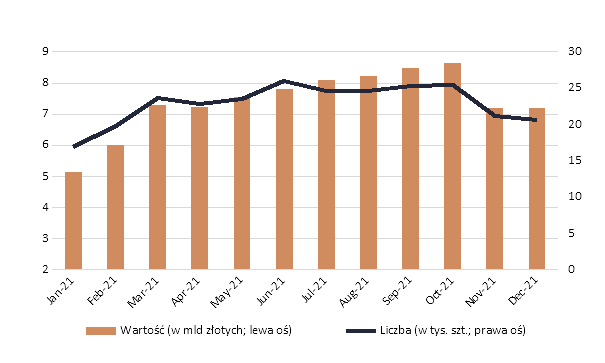

W październiku 411 mln dziennie

Miniony rok na rynku kredytów mieszkaniowych zaczął się od bardzo ważnej zmiany. Dwa największe banki ponownie zaczęły przyjmować wnioski od osób posiadających niski wkład własny. To spowodowało, że rodacy ruszyli po kredyt na swoje wymarzone „M”. Fala wniosków była dodatkowo wezbrana dlatego, że po kredyty ruszyli też ci, którzy w normalnych warunkach kredyty zaciągnęliby w 2020 roku, ale nie mogli tego zrobić przez zawirowania związane z epidemią.

Na efekty nie trzeba było długo czekać. Już od marca mieliśmy do czynienia z rekordowymi wynikami sprzedaży hipotek. Przykładowo w maju banki wypłacały każdego dnia roboczego kredyty mieszkaniowe o wartości prawie 400 mln zł. Dało to łączną sumę wypłat na poziomie 7,5 mld złotych w ciągu zaledwie miesiąca. Szybko okazało się, że to nie był kres możliwości. Kolejne miesiące były jeszcze lepsze. W okresie od lipca do października banki udzielały kredytów mieszkaniowych na kwotę ponad 8 miliardów złotych miesięcznie.

Rekordowy w tej kwestii okazał się październik. W jego trakcie wypłacono kredyty mieszkaniowe na łączną kwotę 8,6 mld zł (o 38% więcej niż rok wcześniej). Przeliczając to na dni robocze okazuje się, że każdego dnia instytucje finansowe wypłacały po 411 mln zł w ramach kredytów mieszkaniowych. Powodów tak wysokich wyników było co najmniej kilka – przede wszystkim rekordowo niskie stopy procentowe, dobra sytuacja na rynku pracy czy rosnące ceny nieruchomości. Na to wszystko nałożyła się wspomniana realizacja popytu odroczonego niezrealizowane w pierwszym roku epidemii.

Podwyżki stóp procentowych zniechęciły Polaków

Umowy kredytowe realizowane w październiku były efektem wniosków kredytowych składanych w sierpniu i wrześniu. Potem było już gorzej. Zapoczątkowany w październiku cykl podwyżek stóp procentowych wyraźnie ochłodził zapał kredytobiorców. Trudno się temu dziwić. Już dotychczasowe zmiany powodują, że rata przeciętnego kredytu wzrosła o 1/3, a zdolność kredytowa adekwatnie do tej podwyżki rat spadła. Dodatkowo na rynek wpływa niepewność co do kresu podwyżek. To wszystko powoduje, że część rodaków wstrzymuje się z decyzją o zaciągnięciu kredytu.

W grudniu o kredyt zawnioskowało mniej niż 33 tys. rodaków. Co prawda jest to wciąż kosmetycznie lepszy wynik niż pod koniec 2020 roku, ale bez porównania gorszy niż w innych miesiącach 2021 roku. Przez trzy pierwsze kwartały 2021 roku, kiedy wciąż stopy procentowe NBP były na historycznie niskim poziomie, o kredyt wnioskowało bowiem przeciętnie po 46 tysięcy rodaków.

Raty powinny jeszcze wzrosnąć

Nie ulega wątpliwości, że sytuacja na rynku kredytów mieszkaniowych mogłaby się trochę poprawić, gdyby potencjalni kredytobiorcy znali chociaż ostateczny poziom kosztu pieniądza. Jeszcze w połowie stycznia 2022 roku można było się spodziewać, że przeciętna rata może jeszcze pójść w górę o około 5-10%. Podobną perspektywę malował też prezes NBP na spotkaniu z dziennikarzami po styczniowym posiedzeniu RPP. Tym bardziej zaskoczeniem może być to, że jak podaje większość portali ekonomicznych powołując się na agencję Bloomberg, prezes NBP sugeruje obecnie, że w Polsce niezbędne jest mocniejsze podniesienie kosztu pieniądza. O tym czy była to twarda deklaracja czy tylko teoretyczne rozważanie, powinniśmy dowiedzieć się jak najszybciej. Więcej szczegółów na temat przyszłej ścieżki podwyżek stóp procentowych powinniśmy poznać najpóźniej w ramach spotkania z dziennikarzami po kolejnym posiedzeniu RPP. To planowane jest na 8 lutego. Póki co sytuacja wygląda tak, że jeszcze tydzień temu rynek spodziewał się, że podstawowa stopa procentowa dotrze w okolice 3,5-4% i tam zostanie. Dziś te prognozy przesunęły się raczej w okolice 4-4,5%. Dla przeciętnego posiadacza złotowego kredytu mieszkaniowego oznacza to, że jego rata może jeszcze wzrosnąć o 10-15%, a nie 5-10% – jak sugerowały jeszcze niedawne prognozy.

W 2022 roku na popyt na kredyty pozytywnie powinien też wpłynąć rządowy program kredytów bez wkładu własnego. Jego start jest planowany na końcówkę maja. O tym jak duży będzie miał on wpływ na rynek zadecyduje to jaką ofertę takich długów przygotują czołowe banki.

Źródło: HRE Investments / Bartosz Turek, Oskar Sękowski