Raz na jakiś czas odkurzamy na łamach naszych publikacji wątek rynku platyny, która obok złota i srebra może stanowić spekulacyjne uzupełnienie części portfela poświęconej ekspozycji na metale szlachetne. Spekulacyjne, bowiem metal ten ma zdecydowanie bardziej przemysłowy charakter, a do tego jest rynkiem o znacznie niższej kapitalizacji, aniżeli złoto, czy srebro. Przez to jest podatny na znacznie większe wahania cenowe, które wywołać można niewielkim kapitałem. Jeśli ktoś chciałby odświeżyć sobie nieco kwestie fundamentalne tego rynku, odsyłam do materiału video, który prezentowaliśmy pod koniec listopada.

Przez tych kilka tygodni nieco się pozmieniało w zakresie akcji cenowej na rynku kontraktów na platynę, która zakończyła rok ładnym akcentem, budując presję na wybicie z kształtowanego od miesięcy układu pro-wzrostowego. Poniżej wykres miesięczny platyny, gdzie przypomnę techniczna walka rozgrywa się o rozwinięcie kolejnej, średnioterminowej fali, opartej o ideę flagi (oznaczenia kolorem niebieskim), czy przechylonej w lewo, odwróconej głowy z ramionami.

Próba inicjowania wzrostu ma również miejsce z dość dobrze przygotowanej bazy, tworzonej w ostatnich tygodniach po wcześniejszym przejściu oporu na ok. 980 USD, co widać precyzyjniej na wykresie tygodniowym poniżej. Teraz zmienił się on we wsparcie.

Rynkowi platyny przyglądaliśmy się także w październikowym wpisie, gdzie wspomniałem m.in. o jej odniesieniu do całego koszyka surowców, czy amerykańskich, giełdowych indeksów (jako alternatywę dla ekspozycji na rynek akcji). Poniżej miesięczny wykres platyny względem surowcowego indeksu CRB. Grudzień był czwartym z rzędu miesiącem odreagowania, po wcześniejszej, historycznie rekordowej korekcie. Choć odbicie na wykresie siły względnej trwa już 4 miesiące, jednocześnie widać z tej miesięcznej perspektywy, jak ogromny zapas do skorygowania jeszcze tu pozostaje.

Platyna w relacji do technologicznego Nasdaqa kończy grudzień rozwinięciem inicjowanego już w poprzednich miesiącach wyjścia w górę. Zauważmy, że na tak skonstruowanym ratio udało się przekroczyć ponad 10-letnią linię trendu spadkowego. Zmiany tych dwóch aktywów względem siebie z ostatnich miesięcy mogą zatem sugerować, że jesteśmy obecnie świadkami poważnych, długoterminowych sygnałów, które faworyzować powinny platynę względem segmentu amerykańskich spółek technologicznych.

Bardzo interesujący technicznie układ pojawia się także na platynie względem indeksu S&P500, a więc szerokiego rynku akcji w USA, gdzie grudzień kończy się opuszczeniem górą ponad 5-letniego klina kończącego górą. Zauważmy, że podobna formacja zakończyła trend spadkowy w roku 1999. Co ciekawe, stało się to na bardzo zbliżonych poziomach.

Sygnały zmiany kierunku na wykresie miesięcznym pojawiają się także na platynie względem indeksu mniejszych, amerykańskich spółek, a więc Russell 2000. W tym przypadku zamiast klina, górą opuszczony zostaje trójkąt. Wymowa grudniowego bilansu jest tu jednak analogiczna, jak w relacji do S&P500.

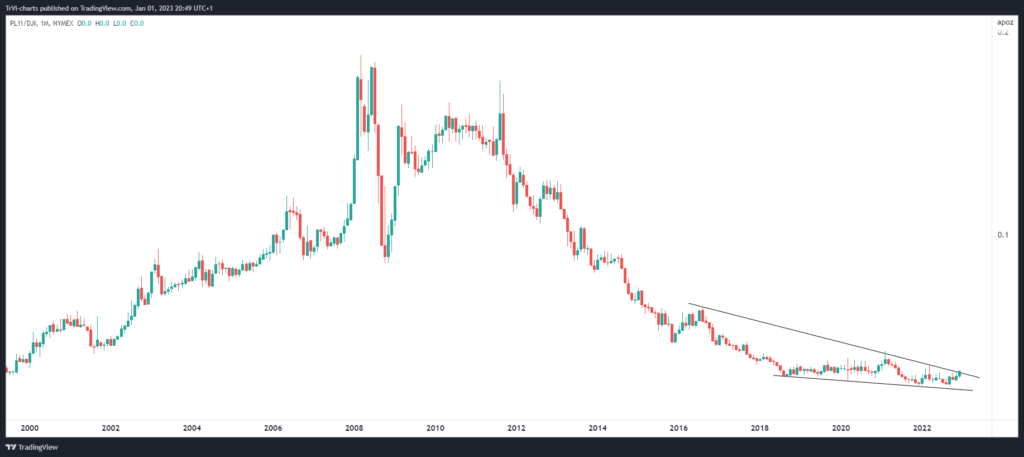

W zakresie porównań z najważniejszymi, amerykańskimi indeksami akcji, został nam jeszcze najmocniejszy w ostatnim czasie z nich, a więc Dow Jones. Na tym ratio końcówka trendu spadkowego, a więc wahania z ostatnich kilku lat, pod względem kształtu bliższe są klinowi kończącemu, a więc strukturze widocznej już na platynie względem S&P500. Wnioski są oczywiście analogiczne i generalnie bardzo pozytywne dla tego wykresu, a więc tym samym perspektyw platyny w relacji do amerykańskich akcji.

Platyna może wyprzedzić nawet srebro

Po spojrzeniu na ratio platyny względem CRB i najważniejszych indeksów amerykańskich, spójrzmy także na jej również zmiennego konkurenta w grupie metali szlachetnych, a więc srebro. Ostatni rok stał tu pod znakiem wypłaszczenia relacji tych dwóch metali względem siebie. Jeśli natomiast spojrzymy na długoterminowy obraz, przekroczenie 20-letniej linii bessy można uznać za dokonane. Za „zielone światło” do nadania wzrostowego momentum, a więc dynamicznej ucieczki srebru przez platynę, należałoby mówić po udanym sforsowaniu pułapu 50 na poniższym ratio.

Warto o tym pamiętać także ze względu na to, że samo srebro jest już bardzo tanie względem amerykańskiego rynku akcji, czemu bliżej przyglądaliśmy się także w sobotnim materiale.

Skoro zatem platyna jest bardzo tania względem srebra, to pod względem potencjałów stanowi tym bardziej ciekawe uzupełnienie portfela względem amerykańskich akcji (ogromna przestrzeń do skorygowania w kolejnych latach).

W kolejnym wpisie przyjrzymy się kwestiom rosnących napięć na rynku kontraktów terminowych na nowojorskim NYMEX, gdzie silnie spadające zapasy w skarbcach uczestnicy rynku najwyraźniej dostrzegli na szerszą skalę i w ramach rozliczenia styczniowego kontraktu (jeden z głównych miesięcy dostawy, po kwietniu, lipcu i październiku) ustawiają się w bardzo długą kolejkę żądań wydania fizycznego metalu.

Źródło: Tavex / Tomasz Gessner