Gdyby banki były dziś zmuszone składać dokładne raporty na temat popytu na „Bezpieczny Kredyt 2%”, to dostałyby już pewnie zakaz przyjmowania kolejnych wniosków – wynika z szacunków HREIT. Wszystko wskazuje na to, że jeśli politycy nie dosypią do tego programu pieniędzy, to BGK ogłosi koniec przyjmowania wniosków o preferencyjny kredyt w pierwszym tygodniu 2024 roku. Szkoda, bo program ten co miał zrobić złego już zrobił, a jego atuty dopiero zaczynamy doceniać.

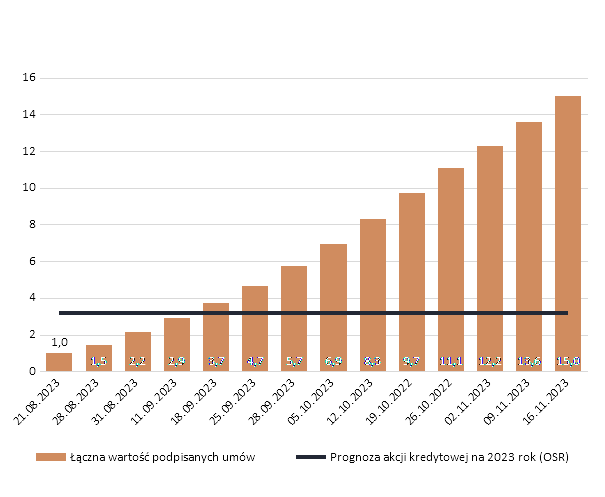

16 listopada podpisanych było ponad 37 tysięcy umów o „Bezpieczny Kredyt 2%”. W sumie z pomocą hipotek z dopłatą Polacy pożyczyli już ponad 15 miliardów złotych – sugerują najnowsze dane MRiT. Co ciekawe, w ostatnich tygodniach każdy mijający dzień roboczy dodaje do tej kwoty ponad ćwierć miliarda – i robi to niemal jak z zegarkiem w ręku. Jeśli ta prawidłowość nie została zaburzona, to możemy już spokojnie twierdzić, że „Bezpieczny Kredyt 2%” pięciokrotnie przekroczył plan na 2023 rok.

Przypomnijmy, że pierwotnie zakładano przecież, że efektem bieżącego roku będą umowy o wartości 3,2 mld złotych. Autorzy skrajnie nie docenili więc tego jak duży niezaspokojony popyt na pierwsze mieszkania drzemie w polskim społeczeństwie. Dość przypomnieć, że dane Eurostatu podsumowujące 2022 rok sugerowały, że ponad połowa rodaków w wieku 25-34 mieszka z rodzicami i to pomimo faktu, że większość z tych młodych dorosłych miała jakieś źródło dochodu.

Ostatnia szansa na tani i łatwo dostępny kredyt

Wszystko wskazuje jednak na to, że czekają nas kolejne zmiany. Brakuje bowiem deklaracji dotyczącej nowych pomysłów na mieszkaniówkę, a w dotychczasowym programie za kilka tygodni skończą się pieniądze. Na podstawie dostępnych dziś informacji można szacować, że już w pierwszym tygodniu 2024 roku ogłoszony zostanie koniec naboru wniosków o kredyt z dopłatą. Wtedy właśnie BGK dostanie komplet informacji o tym ile pieniędzy będzie musiał przelać bankom jako rekompensatę za oferowanie ludziom tanich i łatwo dostępnych kredytów mieszkaniowych.

Z szacunków HREIT wynika, że kwota ta będzie na tyle duża, że trzeba będzie wstrzymać przyjmowanie wniosków. Biorąc bowiem pod uwagę wartość podpisanych już umów o preferencyjny kredyt oraz falę wniosków napływających ciągle do banków, już dziś mogłoby się okazać, że zapisane w obowiązującej ustawie limity zostały wykorzystane. Całe szczęście ustawa daje odpowiednie narzędzia, które pozwolą na ogłoszenie końca naboru wniosków dopiero w 2024 roku. To oznacza, że najbliższe tygodnie będą okresem bardzo dużego zainteresowania mieszkaniami ze strony kupujących, którzy na program dopłat do kredytów chcą się jeszcze załapać.

Nie poczekamy na większe korzyści?

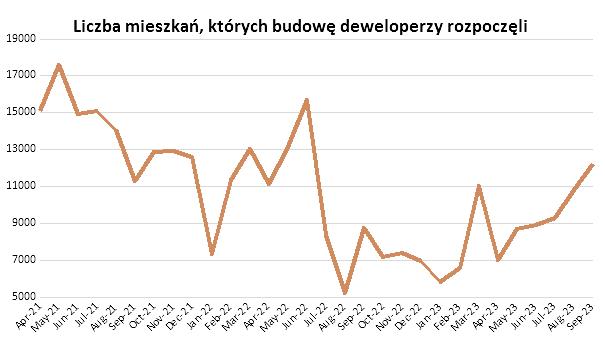

Problemem jest też to, że do wygaszenia „Bezpiecznego Kredytu 2%” może dojść w momencie, w którym rynek w końcu zaczął działać i podaż zaczęła dostosowywać się do wzmożonego popytu. Innymi słowy – zapłaciliśmy cenę za wprowadzenie programu stymulującego popyt na mieszkania w postaci wzrostu cen mieszkań. Teraz, gdy podaż zaczęła na ten wzmożony popyt odpowiadać, czyli presja na wzrost cen zaczęła spadać, to program „Bezpieczny Kredyt 2%” najpewniej zostanie wygaszony.

Droga do pierwszego mieszkania znacząco się wydłuży

Skutki znowu łatwo przewidzieć – Ci, którzy na preferencyjny kredyt nie zdążą, zderzą się z wyższymi cenami mieszkań, bo trudno liczyć, że po odcięciu budżetowej kroplówki mieszkania stanieją. Efekt będzie taki, że po wygaszeniu „Bezpiecznego Kredytu 2%” część młodych znowu zostanie wykluczona z rynku mieszkaniowego. Zamiast własnego „M” albo będą zmuszeni do korzystania z oferty rynku najmu, albo będą dalej mieszkać z rodzicami.

Warto w tym miejscu wytłumaczyć dlaczego trudno liczyć na spadki cen mieszkań w 2024 roku. Przecież w ostatnich miesiącach dostęp do kredytów został ułatwiony (przez działania KNF i RPP). W efekcie nawet więc po wygaszeniu programu mieszkaniowego nie powinno dojść do takiego spadku popytu, aby wywołało to przeceny mieszkań. Pamiętajmy przecież, że oferta mieszkań na sprzedaż wciąż jest dramatycznie wykupiona i dopiero pojawiają się pierwsze dane sygnalizujące jej odbudowę. W takiej sytuacji cenom mieszkań niestraszny jej spadek popytu. Inna sprawa, że deweloperzy widząc, że młodzi nie będą już tak licznymi nabywcami, nie będą w 2024 roku rozpoczynali tylu nowych inwestycji ile by mogli, gdyby preferencyjny kredyt został utrzymany.

Rynek potrzebuje więcej przewidywalności

Będziemy mieli więc kolejną rewolucję, których przez ostatnie 4 lata było aż nadto. W tym czasie kurki z kredytami były już zakręcane dwukrotnie i tyleż samo odkręcane. Popyt na mieszkania na przemian rósł nam i spadał w tempie, za którym deweloperzy nie byli w stanie nadążać. Problem bowiem w tym, że od zakupu działki do oddania kluczy mija w Polsce np. 5 czy 7 lat. Jak w tym czasie potrafimy dwa razy przejść od boomu w mieszkaniówce do załamania i z powrotem, to dla deweloperów oznacza to spore ryzyko. Przez to w Polsce mniej się buduje, a ceny mieszkań rosną czy to w odpowiedzi na rosnące koszty budowy czy to dlatego, że nagle na rynek wychodzą tysiące kupujących i zanim oferta deweloperów na ten wzmożony popyt odpowie, to stawki idą w górę, bo oferta się wyprzedaje.

Rynkowi mieszkaniowemu nie jest dziś potrzebna kolejna rewolucja, ale raczej szczypta stabilizacji. W efekcie racjonalne byłoby raczej nie wygaszenie, ale utrzymanie programu „Bezpieczny Kredyt 2%”. Dyskutować powinniśmy natomiast nad tym czy program powinien być aż tak hojny. Rynek udowodnił nam, że oprocentowanie na poziomie 2% jest zbyt niskie. Odpowiedzią na to powinna być jednak ewolucja programu, a nie jego wygaszenie. Warto więc rozważyć uzupełnienie budżetu na dopłaty połączone z dyskusją nad poziomem oprocentowania preferencyjnego kredytu. Może zamiast 2% wystarczyłby kredyt na 3% czy 4%?

To dalej pozwalałoby młodym Polakom łatwiej zdobyć własny dach nad głową, ale kredyt nie byłby aż tak oderwany od realiów rynkowych. Gdyby zawczasu zadbać o utrzymanie w mocy „Bezpiecznego Kredytu 2%” ograniczyłoby to też szaleństwo zakupowe, którego można spodziewać się w najbliższych tygodniach. Perspektywa, w której za kilka tygodni skończy się bowiem najhojniejszy w historii program dopłat do kredytów mieszkaniowych to ekstremalnie mocny motywator dla wszystkich spełniających wymagania „Bezpiecznego Kredytu 2%”. Problem w tym, że pośpiech przy zakupie mieszkania to nie jest dobry doradca.

Atuty „Bezpiecznego Kredytu 2%”, na które warto czekać

Warto też podkreślić, że program dopłat do kredytów ma sporo plusów. Minusem jest to, że przyczynił się do wzrostu cen mieszkań, ale jest to tylko jeden z kilku czynników, które wywołały ostatnie zmiany. Nie możemy przecież zapomnieć, że oprocentowanie wszystkich kredytów spadło, KNF ułatwiła dostęp do kredytów, sytuacja na rynku pracy jest bardzo dobra, a koszty budowy mieszkań wzrosły. Warto mieć ponadto świadomość, że „Bezpieczny Kredyt 2%” ma też atuty, które o ile zostałby on utrzymany, w większym stopniu moglibyśmy zacząć doceniać.

Zaczynamy więcej budować

Po pierwsze wzrost popytu na mieszkania spowodował, że zaczęto w Polsce więcej budować. W przypadku dokonań deweloperów GUS o rosnącej liczbie rozpoczynanych inwestycji zaczął informować już kilka miesięcy temu. W październiku doszło nawet do kosmetycznego wzrostu oferty mieszkań na sprzedaż – zarówno na rynku pierwotnym największych miast, jak i na rynku wtórnym w miastach wojewódzkich – sugerują dane Otodom Analytics i Unirepo.

Młodzi zaczęli kupować

„Bezpieczny Kredyt 2%” skrócił też drogę do pierwszego mieszkania o ponad połowę. Przecież, aby wnioskować o kredyt z dopłatą można dysponować mniejszym dochodem niż przy standardowej hipotece, wymagany przez banki wkład własny zastąpimy gwarancją udzielaną przez BGK, a i tak spłacać będzie trzeba ratę wyraźnie niższą niż przy zwykłym długu.

Efekt jest taki, że zgodnie z danymi Metrohouse w gronie osób kupujących mieszkania bardzo wyraźnie zaczęli rozpychać się młodzi. Gdybyśmy wzięli pod uwagę transakcje, w których pośredniczyła ta firma w 3 kwartale 2023 roku, to osoby w wieku 20-30 lat stanowiły 17% kupujących. To o ponad połowę więcej niż w analogicznym okresie przed rokiem, kiedy ta grupa wiekowa odpowiadała za 11% kupujących. Dla porządku należy dodać, że teraz sprzedaje się lekko licząc dwa razy więcej mieszkań niż przed rokiem. Łącząc te dwa fakty możemy szacować, że liczba młodych nabywców mieszkań mogła więc wzrosnąć w ciągu roku co najmniej trzykrotnie. Duże zasługi na tej niwie ma właśnie program tanich i łatwo dostępnych kredytów.

Mniejsza presja na rynek najmu

Atutem „Bezpiecznego Kredytu 2%” jest też wpływ na rynek najmu. Przypomnijmy, że w 2022 roku rynek ten był dramatycznie wykupiony, a stawki czynszów w największych miastach wzrosły o około 25%. Teraz presja wywierana na rynek najmu spadła. Po części wynika to z ruchów migracyjnych, ale nie bez znaczenia jest też fakt, że po bardzo złym 2022 roku kurki z kredytami odkręcono. I tak w 2022 roku, kiedy o „hipotekę” było bardzo trudno, to wiele osób było zmuszonych do najmu. Teraz, gdy można kupić na kredyt mieszkanie płacąc za nie mniej niż za najem, sytuacja znacznie się poprawiła. To między innymi dlatego w bieżącym roku oferta mieszkań na wynajem się powiększa, a stawki czynszów przestały rosnąć.

Wpływy budżetowe i dynamika PKB

Nie możemy też zapominać o pespektywie, którą może mieć minister finansów. Przecież wzmożona aktywność w budownictwie mieszkaniowym stymuluje wzrost gospodarczy i wpływy budżetowe. Te szerokim strumieniem zasilają przecież wspólną kasę przy okazji zawierania transakcji na rynku mieszkaniowym. Chodzi tutaj o to, że podatki PIT, VAT, CIT, podatek bankowy czy np. PCC są nieodłącznym elementem takich transakcji, udzielenia kredytu hipotecznego oraz wykończenia i wyposażenia lokalu. Przykładowo kupując nowe mieszkanie o wartości 400 tys. złotych, wpływ do budżetu państwa można oszacować na aż 148 tys. złotych. To aż 37% ceny lokalu – wynika z szacunków HREIT.

Fundusze inwestycyjne w defensywie

Ostatecznie atutem „Bezpiecznego Kredytu 2%” jest ograniczenie ekspansji zagranicznych funduszy inwestycyjnych, które budują w Polsce portfele mieszkań na wynajem. Oczywiście nie sprzyjają im podwyżki stóp procentowych poczynione przez główne banki centralne. To spowodowało, że firmom tym po prostu zdrożało finansowanie. Nie bez znaczenia jest jednak też fakt, że w obecnej sytuacji rynkowej trudniej jest im znaleźć dewelopera chętnego do współpracy. Ten woli przecież sprzedawać mieszkania Kowalskim i to do tego stopniowo wraz z postępem inwestycji. Fundusz co prawda mógłby kupić od razu wszystko, ale wymagałby sporego dyskonta i stałej ceny, co oznacza, że to deweloper ponosiłby w większym stopniu ryzyko wzrostu kosztów budowy.

Nawiasem mówiąc warto zauważyć, że tak jak „Bezpieczny Kredyt 2%” jest często i w dużej mierze niesłusznie jako jedyny oskarżany o wzrost cen mieszkań, to rzadziej mówi się o wpływie funduszy inwestycyjnych na ceny nieruchomości w Polsce. Porównajmy więc potencjały. Podpisano 37 tysięcy umów o preferencyjny kredyt i dotyczyło to zarówno mieszkań jak i domów. Na liczbę tę składają się nieruchomości gotowe oraz te w budowie. Do tego o preferencyjny kredyt wnioskowali tak samo mieszkańcy dużych miast jak i tych mniejszych czy obszarów wiejskich. Z drugiej strony mamy natomiast fundusze inwestycyjne, które wg różnych szacunków w latach 2020-25 mogą pozyskać 30-50 tysięcy mieszkań na wynajem. Są to mieszkania nowe, a działalność funduszy koncentruje się na kilku największych miastach. Czy więc wpływ funduszy na ceny mieszkań nie powinien być co najmniej podobny?

Źródło: HREIT / Bartosz Turek