Polacy wciąż jeszcze wydają miliardy, kupując detaliczne obligacje skarbowe. Najmocniej rośnie popularność „10-latek”, które częściowo chronią przed inflacją. Czy słusznie wybieramy te papiery? Co najmniej trzy powody sugerują, że niekoniecznie.

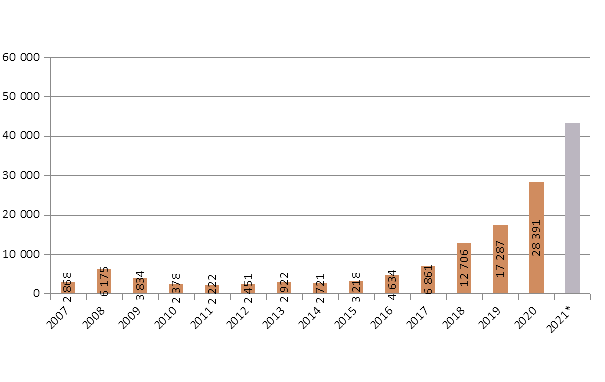

W 2021 roku Polacy wydawali na zakup detalicznych obligacji skarbowych po 3-4 miliardy złotych miesięcznie. Chociaż nie znamy jeszcze danych za grudzień, to liczba złożonych w tym czasie zleceń zakupu papierów skarbowych sugeruje, że pod koniec 2021 roku wynik powinien być podobny. W efekcie rząd mógłby się cieszyć z największej w historii sprzedaży obligacji. W ubiegłym roku w ręce Kowalskich trafiły bowiem papiery detaliczne warte około 42-44 miliardy złotych.

Lokujemy na krótko lub w obawie przed inflacją

Największą popularnością cieszyły się w ubiegłym roku papiery trzymiesięczne i czteroletnie. Te pierwsze pozwalały zarobić tylko 0,5% w skali roku. Skąd więc ich popularność? Wspomniane pół procent to i tak było więcej niż oferowały banki na przeciętnym depozycie, a ponadto Minister Finansów nie stosował żadnych gwiazdek ani dodatkowych wymagań, a więc bez problemu (nawet przez internet) można było zainwestować w ten sposób dowolną kwotę. To wystarczyło, aby połowa rocznej sprzedaży wszystkich obligacji detalicznych w 2021 roku przypadała właśnie na papiery trzymiesięczne.

Powód popularności obligacji czteroletnich był zupełnie inny. Są to najkrótsze papiery, które oferują tzw. indeksację inflacją. W praktyce polega to na tym, że znamy tylko oprocentowanie naszych oszczędności w pierwszym roku (obecnie w przypadku „czterolatek” 1,3%), a w kolejnych latach oprocentowanie będzie ustalane poprzez dodanie marży zysku (obecnie w przypadku „czterolatek jest to 0,75 pkt. proc.) do ostatniego odczytu inflacji.

Doceniamy ułudę ochrony przed inflacją

Grudniowe dane na temat zleceń zakupu obligacji sugerują, że wciąż dużą popularnością cieszyły się pod koniec roku papiery czteroletnie, ale trzymiesięczne straciły w oczach rodaków powab na rzecz dziesięcioletnich. W sumie nie jest to dziwne – wysyp lepszych lokat bankowych, które w łatwiejszy sposób pozwalają dziś zarobić 2-3% w skali roku najskuteczniej zniechęcają do papierów trzymiesięcznych dających obietnicę zarobku na poziomie 0,5% w skali roku. Nawiasem mówiąc, poprawa oferty depozytowej w bankach spowodowała, że raptem w listopadzie rodacy otworzyli lokaty opiewające na ponad 51 miliardów. Dla porównania jeszcze we wrześniu (przed podwyżkami stóp procentowych) w depozyty zaangażowaliśmy 21 miliardów.

Najnowsze dane pokazują, że na popularności zyskują detaliczne papiery dziesięcioletnie. Za tym ruchem najpewniej stoi wcześniej wspomniany mechanizm indeksacji inflacją. W przypadku dziesięciolatek działa on tak, że w pierwszym roku oszczędzania możemy liczyć na oprocentowanie na poziomie 1,7%, a potem 1 pkt. proc. ponad inflację. Jeśli ktoś myśli, że kupowanie dziś tych papierów to dobry pomysł, to są przynajmniej trzy argumenty sugerujące, że może być w błędzie.

1. Inflacja zje 6% oszczędności w pierwszym roku

Spójrzmy co właściwie obiecuje nam rząd w zamian za zakup dziesięcioletnich obligacji skarbowych. Jeśli w poszukiwaniu ochrony przed inflacją ktoś chciałby te papiery kupić dziś, to trzeba mieć świadomość, że w pierwszym roku oszczędzania niemal na pewno ochrona przed inflacją nie będzie ich mocną stroną. Obligacje dziesięcioletnie w pierwszym okresie oprocentowane są bowiem 1,7%.

Załóżmy więc, że dziś postanawiamy taki papier kupić. Po roku zarobimy 1,7% (minus podatek od zysków kapitałowych). To niewiele jeśli wziąć pod uwagę, że wg. wstępnych prognoz NBP w 2022 roku inflacja ma wynieść aż 7,6%. Podobnie Polski Instytut Ekonomiczny przewiduje, że w 2022 roku wzrost cen dóbr i usług opiewać będzie na około 7,3% (prognoza formułowana jeszcze w grudniu 2021 roku). Jeśli te przewidywania się sprawdzą, to już w pierwszym roku dziesięcioletniej inwestycji nasze oszczędności stracą na wartości prawie 6% (realnie, czyli po potrąceniu inflacji).

2. Indeksacja może niewiele zdziałać

Dopiero w drugim roku oszczędzania zacznie działać wspominany wcześniej mechanizm indeksacji, dzięki któremu obligacje będą oprocentowane wyżej niż dynamika wzrostu cen w sklepach, na stacjach benzynowych i w punktach usługowych.

Warto więc zapytać jakiego wskaźnika inflacji można się spodziewać w styczniu 2023 roku? Dokładnie to interesować nas powinno jaki będzie wtedy znany najświeższy wskaźnik opublikowany przez GUS. Jest to o tyle ważne, że urząd potrzebuje trochę czasu na dokonanie stosownych obliczeń. W efekcie na początku stycznia 2023 będą dopiero znane wyliczenia urzędu za listopad 2022 i to one decydować będą o wysokości oprocentowania w drugim roku inwestowania w 10-letnie obligacje kupione w styczniu 2022 roku. I choć w ostatnim czasie prognozy makroekonomiczne potrafią być bardzo zmienne, to dziś można się spodziewać, że wskaźnik, który zostanie wykorzystany do obliczenia oprocentowania w drugim roku inwestowania wyniesie około 5,5% – 6,5%. Jeśli te prognozy się sprawdzą, to oprocentowanie naszej obligacji w drugim roku inwestowania powinno wynieść około 7% (6% inflacji + 1 pkt. proc. marży zysku). Po potrąceniu podatku od zysków kapitałowych daje to 5,6%. Tyle będziemy mogli zarobić w okresie od stycznia 2023 do stycznia 2024 roku. W tym czasie prognozy sugerują, że inflacja będzie na poziomie około 4-5%. Mamy więc szansę na zamknięcie drugiego roku na skromnym realnym plusie, ale potrzebowalibyśmy co najmniej kilku lat, aby odrobić realną stratę z pierwszego roku inwestowania.

Przykład ten bardzo dobrze oddaje ułudę ochrony przed inflacją, którą oferują detaliczne papiery skarbowe. Przy wzmożonej inflacji mamy niemal pewność, że w pierwszym roku realnie stracimy, a w kolejnych realnie zyskamy tylko jeśli inflacja nie będzie zbyt wysoka. Wszystko dlatego, że jeśli wzrosty cen będą zbyt szybkie, to nasza dodatkowa marża zysku jest z nawiązką konsumowana przez tzw. podatek Belki.

To właśnie przez oba te mechanizm faktyczna zdolność obligacji do utrzymania siły nabywczej pieniędzy jest mocno ograniczona. W praktyce obligacje czteroletnie chronią nas przed inflacją na poziomie około 2%. Dziesięciolatki potrafią uchronić przed wzrostem cen w tempie 3,5% rocznie. Dopiero obligacje dwunastoletnie chronią przed inflacją na poziomie około 5%. Są to jednak papiery przeznaczone dla osób otrzymujących świadczenie 500+, a na ich zakup można wydać tylko tyle ile otrzymano w ramach świadczenia wychowawczego.

3. Minister powinien podnieść oprocentowanie

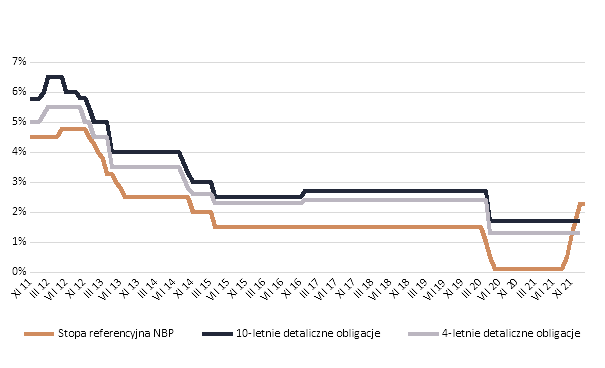

Ostatecznie ktoś kto dziś decyduje się na zakup detalicznych papierów może niedługo żałować pośpiechu, bo w otoczeniu rosnących stóp procentowych Minister Finansów powinien w końcu zdecydować się na podniesienie oprocentowania sprzedawanych przez siebie papierów.

Mamy obecnie bowiem do czynienia z niewidzianym od dawna fenomenem – stopa referencyjna NBP jest znacznie powyżej tego co dałyby nam w pierwszym roku zarobić papiery cztero- i dziesięcioletnie. Doświadczenie ostatnich lat sugeruje, że minister mógłby nawet pokusić się o podwojenie dziś oferowanego oprocentowania. Trudno jednak liczyć na tak wyraźną zmianę póki sprzedaż detalicznych obligacji jest bliska rekordów. Dopiero jej spadek może być sygnałem dla rządu, aby poprawić ofertę długu kierowaną do inwestorów indywidualnych.

Lepsza realna strata niż ryzyko?

W tym kierunku mogą w końcu popchnąć rząd banki, które masowo wprowadzają do swoich ofert coraz lepsze lokaty i rachunki oszczędnościowe. Już dziś spora część instytucji kusi promocyjnymi depozytami dającymi obietnice zysków na poziomie 2-3%. I choć na tle inflacji jest to niewiele, to już ten ruch spowodował, że w kierunku lokat popłynęła w listopadzie rzeka ponad 51 miliardów złotych (dane NBP).

Dane te prowadzą jednak do przykrej konstatacji, że Polacy powierzając swoje pieniądze bankom czy rządowi robią to nie dlatego, że wierzą w to, że realnie zarobią, ale raczej dlatego, że choć przeraża ich wzmożona inflacja, to nie chcą podejmować dodatkowego ryzyka. W efekcie chociaż wszyscy wiemy, że na lokatach czy obligacjach najpewniej realnie stracimy, to stracimy mniej niż trzymając pieniądze w skarpecie czy tapczanie.

Źródło: HRE Investments / Bartosz Turek