Nikt raczej nie ma wątpliwości, że na październikowym posiedzeniu Rada Polityki Pieniężnej podniesie stopy procentowe. Najbardziej prawdopodobny scenariusz to podwyżka o 0,25 pkt. proc. Tym samym podstawowa stopa procentowa wyniesie 7%. To 70 razy więcej niż przed rokiem. Jednak po tak znacznym zaostrzeniu polityki monetarnej coraz więcej mówi się o tym, że stopy procentowe nie powinny już znacznie pójść w górę.

Rok temu – w październiku 2021 roku – RPP rozpoczęła cykl podwyżek stóp procentowych. W tym czasie na każdym posiedzeniu (tzw. decyzyjnym) dochodziło do podwyżki kosztu pieniądza w Polsce. Stawka referencyjna poszybowała w górę z poziomu 0,1% (wrzesień 2021) do 6,75% obecnie. Rynek spodziewa się, że na październikowym posiedzeniu podstawowa stopa procentowa zostanie podniesiona do 7%. Może się tak stać pomimo słabych odczytów PMI, czy realnego spadku poziomu wynagrodzeń. I choć nie jest to głównym przedmiotem zainteresowania RPP, to przecież gwałtowne podwyżki stóp procentowych leżą też u postaw zamrożenia produkcji nowych mieszkań w sytuacji, w której potrzeby mieszkaniowe w Polsce skokowo wzrosły w wyniku migracji. Trudniejszy dostęp do kredytów powoduje ponadto, że więcej osób nie może sobie pozwolić na zakup mieszkania i są zmuszeni do najmu. To wywiera dodatkową presję na tym rynku, na którym sytuacja i tak jest już bardzo trudna. Na drugiej szali mamy jednak ponad 17-proc. inflację. Szczególnie ona może skłonić RPP do działania.

WIBOR uwzględnił już podwyżkę

Jednym z sygnałów pozwalających przewidzieć to co wydarzy się ze stopami procentowymi w Polsce są notowania wskaźnika WIBOR. Ten w wersji trzymiesięcznej notowany był 4 października 2022 roku na poziomie 7,31%. W normalnych warunkach jego poziom jest o 0,25 pkt. proc. wyższy niż podstawowa stopa procentowa. W przeddzień decyzji RPP różnica ta przekraczała 0,5 pkt. proc. Widać więc, że rynek uwzględnił już październikową podwyżkę stóp procentowych do 7%.

Raty wzrosną, a potem spadną

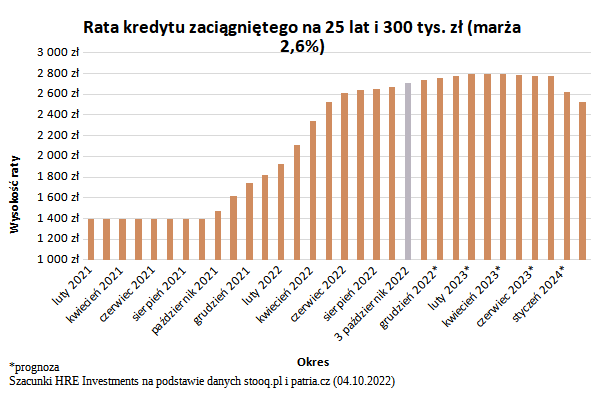

Pokłosiem dzisiejszej decyzji RPP w sprawie podwyżki stóp procentowych są między innymi coraz wyższe raty kredytów mieszkaniowych. Przypomnijmy, że jeszcze we wrześniu ubiegłego roku ktoś kto posiadał 25-letni kredyt w wysokości 300 tys. złotych, z marżą 2,6% płacił ratę w wysokości prawie 1,4 tys. złotych. Gdyby uwzględnić najnowsze notowania wskaźnika WIBOR ta sama rata kształtowałaby się na poziomie 2,7 tys. złotych. To o ponad 93% więcej niż przed podwyżkami stóp procentowych.

Gdybyśmy chcieli wybiec w przyszłość i sprawdzić jak będą się kształtować raty kredytów, można spojrzeć na notowania kontraktów terminowych (FRA). Dane z 4 października 2022 roku sugerują, że w perspektywie półrocznej wzrost WIBOR 3M może wzrosnąć jeszcze do poziomu 7,74%. To sugeruje, że stopa referencyjna NBP może w tym roku dojść do poziomu 7,25-7,5%. Dla kredytobiorców oznacza to, że raty mogą pójść jeszcze w górę o mniej niż 5%. Trzeba mieć jednak świadomość, że na notowania kontaktów terminowych wpłynie to, co zrobi RPP oraz jakie słowa padną na konferencji ze strony prof. Glapińskiego.

Te same notowania pokazują również, że pod koniec 2023 roku możliwy jest początek cyklu obniżek stóp procentowych Tak przynajmniej sugerują obecne prognozy. W praktyce wszystko zależy od tego jak kształtować się będzie sytuacja w gospodarce. Przede wszystkim należy tu patrzeć na inflację, sytuację na rynku pracy, dynamikę zmian PKB czy poziom kursu walutowego.

Pakiet dla kredytobiorców ratuje sytuację

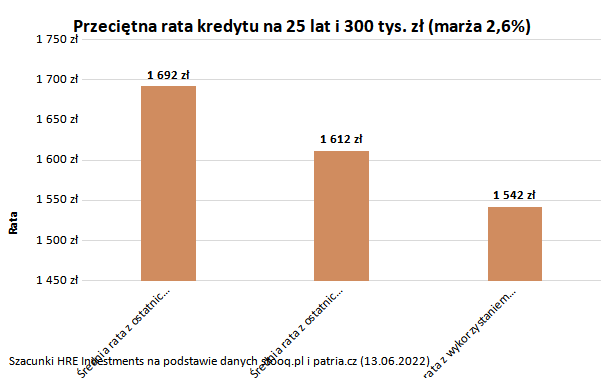

Rosnące raty kredytów spowodowane podwyżkami stóp procentowych nie pozostały bez odpowiedzi ze strony rządu. Ten wprowadził tzw. pakiet dla kredytobiorców (darmowe wakacje kredytowe, dofinansowanie Funduszu Wsparcia Kredytobiorców czy zastąpienie stawki WIBOR niższym wskaźnikiem).

Szczególnym zainteresowaniem wśród kredytobiorców cieszą się darmowe wakacje kredytowe. Polegają one na odroczeniu płatności 8 z 17 rat do końca 2023 roku. Raty, których nie musimy płacić dziś są przenoszone na koniec okresu kredytowania. W praktyce skorzystanie z tego rozwiązania oznacza, że średniomiesięczna rata długu do końca 2023 roku będzie niższa niż przeciętna jej wartość z ostatnich 5 czy 10 lat. A co będzie w 2024 roku, gdy ustanie pomoc w postaci darmowych wakacji kredytowych? Można oczekiwać, że sytuacja kredytobiorców trochę się poprawi – zgodnie z prognozami kredyty mieszkaniowe w tym horyzoncie powinny być tańsze, a wynagrodzenia wyższe. Osoby, które wciąż będą miały problemy ze spłatą zobowiązań, będą mogły skorzystać z oferty Funduszu Wsparcia Kredytobiorców. Nie można też zupełnie wykluczyć pomysłu na przedłużenie wakacji kredytowych – oczywiście o ile sytuacja będzie tego wymagała.

Oszczędzający śmieją się przez łzy

Niejako w opozycji do kredytobiorców mamy za to oszczędzających. Dla tych podwyżki stóp procentowych są korzystną zmianą. Przecież wyższe stopy procentowe oznaczać też powinny wyższe oprocentowanie depozytów. Wraz z październikową decyzją RPP trzeba się na przykład spodziewać wzrostu oprocentowania obligacji detalicznych. Na przykład popularne detaliczne obligacje sprzedawane w październiku są oprocentowane na 6,75%. Jeśli podstawowa stopa procentowa wzrośnie o 0,25 pkt. proc., to i można się spodziewać, że oprocentowanie rocznych papierów pójdzie w górę do 7%. Radość oszczędzających jest tu jednak połowiczna jeśli z drugiej strony patrzymy na ponad 17-proc. inflację. Detaliczne papiery skarbowe czy bankowe lokaty nie są w stanie uchronić naszego kapitału przed destrukcyjnym działaniem inflacji.

Źródło: HRE Investments / Bartosz Turek, Oskar Sękowski