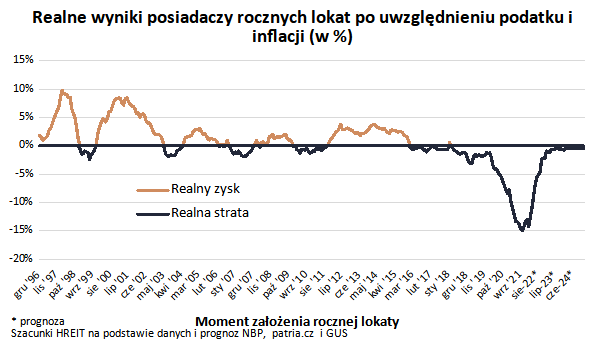

Inflacja hamuje, ale wciąż za wolno, aby po zakończeniu lokaty cieszyć się z realnych zysków. Nie jest to nic nowego, bo taka sytuacja trwa już prawie 8 lat. W tym czasie oszczędności kogoś kto konsekwentnie trzymał pieniądze na przeciętnych rocznych depozytach straciłyby ponad 1/4 swojej pierwotnej siły nabywczej.

Jeśli skończyła Ci się lokata w sierpniu 2023 roku, to najpewniej byłeś na tym stratny – sugerują dane GUS i NBP. Chodzi o to, że nawet jeśli lokowaliśmy pieniądze w banku i generowały one zyski, to i tak te dochody nie rekompensują destrukcyjnego działania inflacji.

Spójrzmy na konkrety. Jeśli ktoś rok wcześniej założył przeciętną roczną lokatę, to otrzymywał od banku obietnice naliczenia odsetek w wysokości 5,77%. W praktyce oznacza to, że roczna lokata założona na 10 tysięcy złotych, dała 467 złotych odsetek (577 złotych minus 19% podatku). Dwucyfrowa inflacja spowodowała jednak, że za nasze oszczędności mogliśmy kupić tyle co za niewiele ponad 9,5 tys. zł w dniu zakładania lokaty. To wciąż oznacza prawie 5% realnej straty.

Realne straty wyraźnie już stopniały

Jest to i tak znacznie lepiej niż w październiku 2022 roku. Kończąca się wtedy przeciętna roczna lokata po uwzględnieniu naliczonych odsetek i inflacji dała aż 15% realnej straty. W uproszczeniu po odebraniu pieniędzy z lokaty założonej na 10 tysięcy złotych mogliśmy za nasze oszczędności kupić po roku tyle co za niecałe 8,5 tys. zł w dniu zakładania lokaty. Był to najgorszy wynik od grudnia 1996 roku, a więc od kiedy mamy dostępne dane potrzebne do przygotowania stosownych wyliczeń.

8 lat realnych strat

Niestety nie są to odosobnione przypadki. Sytuacja, w której przeciętne roczne lokaty nie są w stanie uchronić naszych oszczędności przed utratą siły nabywczej trwa już od lat. Wszystko zaczęło się na przełomie lat 2015-16, a dostępne dziś dane sugerują, że podobnie będzie z lokatami zakładanymi w bieżącym roku. Z szacunków HREIT wynika, że w tym okresie ktoś kto konsekwentnie zanosiłby do banku swoje oszczędności i zakładał przeciętny roczny depozyt, straciłby łącznie ponad 1/4 siły nabywczej posiadanych oszczędności.

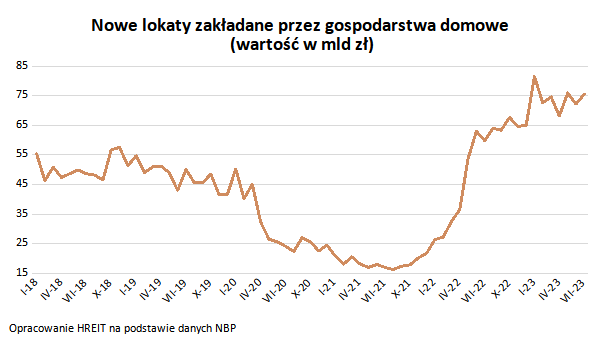

Realnie stracimy, ale nominalne odsetki kuszą Polaków

Pomimo perspektywy, w której lokaty nie pokonują inflacji, Polacy chętnie zanoszą bajońskie wręcz sumy do banków. Działo się tak nawet w 2021 roku. Przypomnijmy, że wtedy oprocentowanie lokat było bliskie zeru, a i tak co miesiąc Polacy zakładali lokaty opiewające na co najmniej kilkanaście miliardów złotych. Gdy jednak nominalne oprocentowanie przekroczyło 5% (w drugiej połowie 2022 roku), to suma zakładanych co miesiąc lokat zaczęła przekraczać 60-80 miliardów. Nawet dziś wciąż przeciętny depozyt raczej nie daje szans, aby uchronić nas przed utratą siły nabywczej przez nasze oszczędności, ale przynajmniej bank do powierzonych mu 10 tysięcy złotych doliczy w skali roku kilkaset złotych odsetek, a nie kilkanaście.

Straty na lokatach wrócą do normy

Dla porządku warto dodać, że spadająca inflacja daje szanse na to, że realne straty na lokatach nie będą już aż tak duże. Przecież jeśli faktem staną się projekcje przygotowane przez analityków NBP, to inflacja będzie spadać. W trzecim kwartale 2024 roku ma ona wynosić nawet trochę poniżej 5%. Jeśli tak faktycznie będzie, to uchronić siłę nabywczą oszczędności powinny dziś roczne lokaty oprocentowane na trochę ponad 6%. Takie produkty można nawet na rynku znaleźć.

Nawet więcej – w bankach dostępne są przecież też promocyjne depozyty z oprocentowaniem na poziomie 7-8%. Problem w tym, że są one ofertowane na co najwyżej kilka miesięcy, a jeśli wierzyć prognozom, to lada moment Rada Polityki Pieniężnej zacznie ciąć stopy procentowe. Wraz z tym spadać powinno też oprocentowanie w bankach. W efekcie nawet jeśli dziś uda nam się założyć 3-miesięczny depozyt, który ma szanse uchronić nasze oszczędności przed inflacją, to za kilka miesięcy takich ofert najpewniej już nie będzie.

Mało tego, bankowe promocje dla oszczędzających są często mocno limitowane. Banki stosują tu przeważnie maksymalne kwoty, które możemy ulokować, oferują takie rozwiązania tylko nowym klientom lub wymagają przelania na konto nowych środków, a do tego potrafią obligować nas do założenia konta, zainstalowania aplikacji mobilnej, aktywnego korzystania z konta lub karty, a czasem nawet udzielenia zgody na telefony bankowych sprzedawców oferujących całą gamę produktów i usług.

Źródło: HREIT / Bartosz Turek