Rosnące stopy procentowe podniosły wyraźnie raty kredytów mieszkaniowych, a przez to ograniczyły możliwość zadłużania się. Polacy czekają aż sytuacja się uspokoi. Plus jest taki, że widząc mniejszy napływ klientów banki zaczęły uatrakcyjniać swoje oferty.

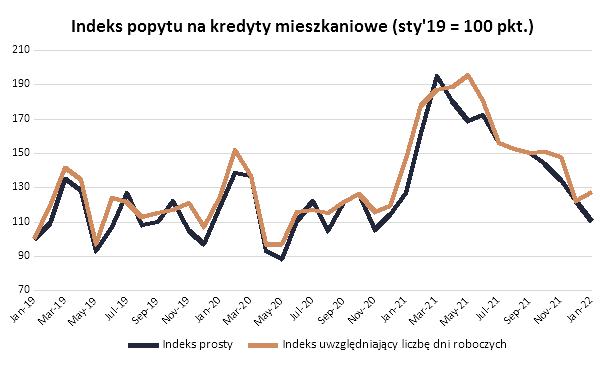

Spadek popytu na kredyty mieszkaniowe jest już dwucyfrowy – wynika ze styczniowych danych BIK. Dane za kolejne miesiące powinny być jeszcze gorsze od tych za styczeń. Powody są co najmniej dwa – oczywisty i mniej oczywisty. Ten pierwszy to podwyżki stóp procentowych. To one powodują, że raty kredytów rosną, a zdolność kredytowa spada. Drugi powód to fakt, że na początku 2021 roku popyt na kredyty był rekordowy. Mamy więc do czynienia z efektem wysokiej bazy, bo dzisiejsze wyniki porównujemy do najwyższych odczytów w historii.

Warto przypomnieć, że rok temu – na początku 2021 roku – dwa największe banki postanowiły ułatwić dostęp do kredytów mieszkaniowych wyraźnie obniżając wymagany wkład własny. W efekcie dziesiątki tysięcy rodaków -którzy nie mogli pozwolić sobie na zakup mieszkania w pierwszym roku epidemii – ruszyli po kredyty. Popyt na kredyty bardzo szybko wzrósł, a w marcu i kwietniu był on po prostu rekordowy. Wnioskowaliśmy wtedy o długi na kwotę nawet po 16-18 miliardów złotych.

Największy spadek zdolności kredytowej mamy już za sobą?

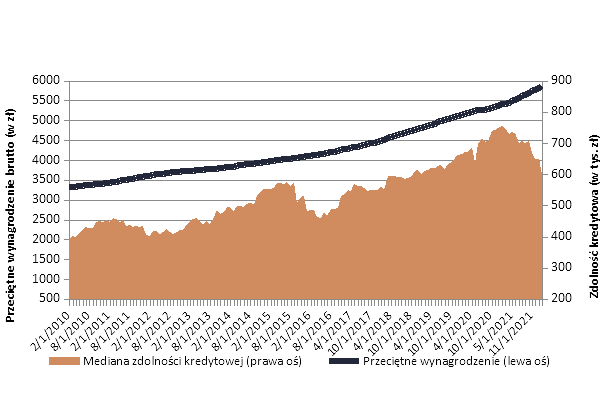

Rosnące stopy procentowe powodują dziś jednak, że kredyty są o niemal 40% droższe niż przed podwyżkami stóp procentowych. Ponadto przy droższym długu o kredyt jest po prostu trudniej. Jeszcze we wrześniu 2021 roku (przed podwyżkami stóp procentowych) trzyosobowa rodzina z dochodem na poziomie dwóch średnich krajowych mogła pożyczyć na zakup mieszkania przeciętnie 700 tysięcy złotych. Gdyby wziąć pod uwagę to jak zmienił się koszt pieniądza, to dziś zdolność kredytową tej familii moglibyśmy oszacować na około 500 tys. złotych. To o 200 tysięcy złotych mniej niż jeszcze pięć miesięcy temu. W praktyce obniżka ta mogłaby być mniejsza jeśli rodzice otrzymaliby w międzyczasie podwyżkę lub gdyby uwzględnić obserwowany dziś spadek marż kredytowych. Wtedy obniżka zdolności kredytowej byłaby niższa. Moglibyśmy oszacować ją na około 160 tysięcy złotych.

Oczywiście sytuacja w poszczególnych bankach wygląda pod tym względem różnie. Warto też wziąć poprawkę na to, że część instytucji z pewnym opóźnieniem uwzględnia zmiany kosztu pieniądza w ramach prezentowanych kalkulacji. Bank BNP Paribas w naszej najnowszej ankiecie deklaruje, że trzyosobowej rodzinie dysponującej dwiema średnimi krajowymi byłby skłonny pożyczyć nawet 770 tysięcy złotych. To sporo, bo nawet przy obecnym poziomie stóp procentowych oznacza to, że nasza przykładowa rodzina na ratę musiałaby wydać ponad połowę wynagrodzenia netto. Cztery instytucje zadeklarowały też chęć pożyczenia e kwoty rzędu od 600 do 650 tysięcy złotych. Są to Credit Agricole, ING, Millennium i Alior. Na drugim krańcu tabeli znajduje się natomiast Citi Handlowy z wynikiem w sumie i tak solidnym – na poziomie pół miliona złotych.

| Zdolność kredytowa 3-os. rodziny z dochodem 8464 zł netto | |||

| Nazwa Banku | Maksymalna zdolność kredytowa | RRSO zapropono-wanego kredytu | Maksymalna część ceny mieszkania, którą bank może kredytować |

| BNP Paribas | 771 327 zł | 6,26% | 80% |

| Credit Agricole | 647 187 zł | 5,61% | 90% |

| ING | 632 240 zł | 5,79% | 80% |

| Bank Millennium | 604 000 zł | 5,77% | 90% |

| Alior Bank S.A. | 603 020 zł | 6,03% | 90% |

| PKO Bank Polski | 599 800 zł | 6,44% | 90% |

| PKO Bank Hipoteczny | 599 800 zł | 6,44% | 90% |

| Santander | 595 403 zł | 5,76% | 90% |

| BOŚ Bank* | 587 788 zł | 5,93% | 80% |

| mBank | 585 812 zł | 4,26% | 90% |

| Citi Handlowy | 501 414 zł | 5,67% | 80% |

| * specjalna oferta przeznaczona dla nieruchomości o wysokiej charakterystyce energetycznej lub instalacjami OZE Przypadek: Małżeństwo z jednym dzieckiem. Obie dorosłe osoby pracują od 3 lat na pełen etat na umowie na czas nieokreślony. Dochód rodziny na poziomie 8464 zł netto miesięcznie. Modelowy kredytobiorca mieszka w mieście o 300 tys. mieszkańców i ma pozytywną historię kredytową. Na ten moment rodzina spłaciła wszystkie kredyty, nie posiada kart kredytowych czy limitów w kontach. Rodzina posiada samochód wart 15 tys. zł. Przeciętne deklarowane miesięczne koszty utrzymania na poziomie 2 tys. zł miesięcznie. Jeśli będzie miało to wpływ na wynik kalkulacji, rodzina skłonna jest skorzystać z dwóch produktów – rachunku ROR z przelewem wynagrodzenia i karty płatniczej lub kredytowej. Kredytobiorca woli unikać ubezpieczeń typu: od utraty pracy, na życie itp. Raty równe. | |||

| Opracowanie HRE Investments na podstawie danych przesłanych przez banki (termin nadsyłania ankiet 22 luty 2022 r.) |

Po zimie zawsze przychodzi wiosna

W gąszczu napływających do nas na bieżąco informacji znaleźć możemy jednak też garść pozytywów. Dane NBP sugerują na przykład, że niektóre z instytucji finansowych zdecydowały się na złagodzenie wymagań dotyczących wysokości wkładu własnego. Ponadto już od kilku miesięcy topnieje przeciętna marża kredytowa, a więc stała część oprocentowania (obok WIBOR-u, który jest częścią zmienną oprocentowania hipotek). To dobry dowód na to, że banki zaczęły walczyć o skurczone dziś grono klientów. Skoro rynek zaczyna wyraźnie zmieniać swe oblicze z rynku kredytodawców na rynek kredytobiorców, to powinno to też oznaczać większą skłonność banków do negocjacji – szczególnie z klientami o znacznym wkładzie własnym i solidnych zarobkach.

Przy tym jeśli założyć optymistyczny scenariusz rozwoju sytuacji, to zima w bankach nie będzie trwała długo. Jeśli Rada Polityki Pieniężnej w miarę szybko – np. jeszcze w tym półroczu – dobrnie do finału podwyżek stóp procentowych, to rodacy mogą znowu ruszyć po kredyty. Tym bardziej można się tego spodziewać jeśli kres podwyżek stóp procentowych znajdzie się poniżej oczekiwanego dziś przez rynek poziomu.

Powód jest prosty – dane na temat ruchu w internecie sugerują, że zainteresowanie zakupem mieszkań pozostało wysokie. Potencjalni kupujący na bieżąco sondują rynek i przyglądają się możliwościom. Wszystko wygląda tak jakby to właśnie niepewność odnośnie finalnego poziomu stóp procentowych zniechęcała do podejmowania decyzji o realizacji marzenia o własnym „M”.

Stopy chłodzą, inflacja podgrzewa

Jeśli nie stanie się nic nieprzewidywalnego, to w 2022 roku należy spodziewać się spadku popytu na kredyty mieszkaniowe względem rekordowego 2021 roku o około 10-20%. Erozja popytu nie powinna być zbyt duża, bo wciąż nie brakuje argumentów za tym, aby po kredyty mieszkaniowe sięgać. Za popytem na mieszkania wciąż przemawia otoczenie bardzo niskiego bezrobocia, szybko rosnących wynagrodzeń, rozwijającej się gospodarki i wzmożonej inflacji. Skutkiem tej ostatniej jest nie tylko fakt, że jeśli trzymamy pieniądze na lokacie, to siła nabywcza naszych oszczędności topnieje kilka razy szybciej niż banki dopisują do nich odsetki. Ważne jest też to, że oprocentowanie kredytów mieszkaniowych – pomimo podwyżek stóp procentowych – pozostaje realnie ujemne. Przecież dziś przeciętne oprocentowanie kredytów mieszkaniowych wynosi około 5-6%, a inflacja wynosi 9,2%. To znaczy, że od pożyczonych na zakup mieszkań pieniędzy banki wciąż jeszcze naliczają odsetki wolniej niż szybkość z jaką na wartości traci siła nabywcza ciążącego na mieszkaniu długu hipotecznego.

Rząd śpieszy ze wsparciem dla nabywców pierwszych mieszkań

Wyraźnej poprawy popytu na kredyty można się spodziewać już pod koniec maja wraz ze startem rządowego programu gwarancji kredytowych. W zasadzie chodzi tu o możliwość zaciągania kredytu na zakup pierwszego mieszkania bez posiadania wkładu własnego. Jest to rozwiązanie, które może skrócić drogę do własnego „M” nawet o kilka lat. Rząd spodziewa się udzielania w ramach tego wsparcia nawet kilkudziesięciu tysięcy kredytów w skali roku (prawie 1/3 wyniku z 2021 roku). I choć szacunki te mogą być trochę przesadzone, to bez wątpienia osób, które potencjalnie mogłyby z tego wsparcia skorzystać, bo nie mają własnego mieszkania, są miliony. Problem w tym, że aby skutecznie ubiegać się o kredyt mieszkaniowy trzeba posiadać zdolność kredytową, solidne zarobki i gotówkę co najmniej na przeprowadzenie transakcji, co w praktyce oznacza kilka procent wartości nieruchomości. Powodzenie tego programu zależy od tego jaką ofertę przygotują banki. Ta może być godna uwagi jeśli instytucje postanowią nadrobić kilka miesięcy niższego popytu na kredyty mieszkaniowe. Na pierwsze efekty programu nie będzie trzeba długo czekać. Na rynku ruch po stronie kupujących może się rozpocząć już w kwietniu. Wtedy wojewodowie zaktualizują wysokości wskaźników decydujących o limitach cen kwalifikujących lokale mieszkalne do programu. Wtedy to potencjalni kupujący mogą zacząć poszukiwania wymarzonych „czterech kątów”.

Źródło: HRE Investments / Bartosz Turek, Oskar Sękowski